โอกาสการลงทุนใหม่ ผ่านตลาดหุ้นจีนและกลุ่มประเทศตลาดเกิดใหม่ทั่วโลก กับกองทุน K-SEMQ

Highlight

Fund Talk มีมุมมองต่อตลาดหุ้นเกิดใหม่ (Emerging Market: EM) ที่ดีขึ้น โดยมองว่าตลาด EM จะทำผลตอบแทนได้ดีกว่าตลาดหุ้นพัฒนาแล้ว (Developed Market: DM) หลังจากที่ราคาตลาดหุ้น EM อยู่ในกรอบแนวข้าง (sideway) มาตั้งแต่ช่วงต้นปี 2023

23

23

โอกาสการลงทุนใหม่ ผ่านตลาดหุ้น Emerging Market ในกองทุน K-SEMQ

กองทุน K-SEMQ

ชื่อเต็มกองทุน: กองทุนเปิดเค ซีเล็คทีฟ อีเมอร์จิ้ง มาร์เก็ตส์ หุ้นทุน

ประเภทกองทุน : Emerging Market

ระดับความเสี่ยง : ระดับ 6 เสี่ยงสูง กองทุนรวมตราสารทุน

นโยบายการลงทุน

กองทุนหุ้นประเทศตลาดเกิดใหม่จากค่าย Franklin Templeton ที่มีความเชี่ยวชาญด้านตลาดเกิดใหม่เป็นพิเศษ พร้อมด้วยนโยบายการปรับพอร์ตแบบ Active เพื่อเอาชนะตลาดกลุ่มประเทศ Emerging Market นั้น ถูกนักวิเคราะห์และนักลงทุนแบ่งออกตามภูมิภาค 3 โซนด้วยกัน

-

เอเชีย มีประเทศ ไทย, เกาหลีใต้, จีน, อินเดีย, มาเลเซีย, ฟิลิปปินส์, ไต้หวัน, อินโดนีเซีย, ปากีสถาน

-

ละตินอเมริกา มีประเทศ อาร์เจนตินา, บราซิ, ชิลี, โคลัมเบีย, เม็กซิโก, เปรู และ เวนาซูเอลา

-

ยุโรปตะวันออก และตะวันออกกลาง มีประเทศ สาธารณรัฐเช็ก, ฮังการี, โปแลนด์, รัสเซีย, อิสราเอล, จอร์แดน, โมร็อคโค, อียิปต์, แอฟริกาใต้ และ ตุรกี

ในกลุ่มประเทศตลาดเกิดใหม่ทั้งหมดที่กล่าวมา มีประเทศตลาดเกิดใหม่ที่มีขนาดใหญ่ และถูกจับตาว่าจะเป็นตัวขับเคลื่อนเศรษฐกิจของโลกอยู่ 4 ประเทศด้วยกัน นั้นคือ บราซิล, รัสเซีย, อินเดีย และ จีน โดยใช้ชื่อย่อว่า BRIC นั้นเอง

จุดเด่นของเศรษฐกิจประเทศในตลาดเกิดใหม่คืออะไร?

ประเทศเหล่านี้ มีอัตราการเติบโตทาง GDP ที่สูงกว่าตลาดพัฒนาแล้ว อย่างตอนนี้ อเมริกาขยายตัวได้ราวๆ 2% ต้นๆ ส่วนยุโรปนั้น GDP Growth กำลังจะติดลบให้เห็น แต่ประเทศใน EM สามารถโชว์การเติบโตได้ที่ 3% ขึ้นไป นี่คือจุดเด่นข้อสอง

จุดเด่นอีกข้อคือ มีปัจจัยพื้นฐานที่รองรับการพัฒนาประเทศได้ดีกว่า นั่นคือ มีหนี้สาธารณะในระดับต่ำ ในขณะที่เงินทุนสำรองระหว่างประเทศอยู่ในระดับสูง ไม่เหมือนอย่างกลุ่ม Euro Zone ที่ Debt to GDP สูงกว่า 70-80% บางแห่งอย่างกรีซนั้นสูงถึง 120%

เศรษฐกิจของ Emerging Market ได้รับผลกระทบจากปัญหาการชะลอตัวของสหรัฐฯ และปัญหาหนี้ของยุโรปไหม?

สำหรับประเทศที่พึ่งพาการส่งออกไปยังประเทศดังกล่าวเยอะๆ ย่อมเจอปัญหานี้เป็นธรรมดา นั่นเป็นคำตอบที่ว่า ทำไมช่วง 2 ปีที่ผ่านมา EM โดยรวมถึงดูสร้างผลตอบแทนจากการลงทุนในตลาดหุ้นได้ค่อนข้างน้อย

แต่สำหรับกลุ่มประเทศที่ปรับกลยุทธ์และหันมาจริงจังกับการเติบโตภายในประเทศมากขึ้น อาจจะได้รับผลกระทบจากเศรษฐิกจโลกน้อยลง หรือแทบไม่มีผล ดูได้จาก เศรษฐกิจ และตลาดหุ้นของไทยในปีนี้ ซึ่งยังสามารถสร้างผลตอบแทนที่ดีให้แก่นักลงทุน โดยหากนับตั้งแต่ต้นปีจนถึงวันที่ 6 ธ.ค. ที่ผ่านมา ตลาดหุ้นไทย (SET Index) สร้างผลตอบแทนได้เป็นอับดับ 3 ของโลก ที่ 30.68% เป็นรองแค่ ตุรกีและฟิลิปปินส์ ซึ่งทั้งสองประเทศนั้น เป็นประเทศในกลุ่มตลาดเกิดใหม่ (Emerging Market) เหมือนกัน

อนาคตข้างหน้า จะเป็นอย่างไร?

ระยะสั้นๆแล้ว เงินเฟ้อของกลุ่ม EM จะทยอยลดลง ซึ่งจะทำให้ธนาคารกลางของแต่ละประเทศมีกระสุนในการกระตุ้นเศรษฐกิจ (ลดดอกเบี้ย) ในกรณีที่ได้รับผลกระทบจากสหรัฐฯ และยุโรปมากกว่าที่เป็นอยู่ จึงทำให้ดูยังพอรับมือได้ แต่ในระยะยาว เมื่อกระตุ้นได้ดี เศรษฐกิจโตขึ้น เงินเฟ้อจะกลับมาเป็นปัญหากดดันอีกครั้ง จากการที่เงินทุนไหลเข้า และนักลงทุนต่างชาติพยายามนำเงินมาลงทุน แทนที่จะกอดเงินอยู่ในบ้านตัวเองที่อเมริกาหรือยุโรป ดังนั้น ประเทศที่ดำเนินยุทธศาสตร์ทางเศรษฐกิจที่ถูกต้อง เน้นส่งเสริมการลงทุน และการบริโภคภายในประเทศเป็นหลัก จะดูดีกว่า และปลอดภัยกว่า ในแง่ของการลงทุนในระยะยาว ซึ่งเมื่อมองในมุมนี้ ประเทศตลาดเกิดใหม่ที่น่าสนใจ ก็อยู่ใน “เอเชีย” แทบทั้งหมด

.png) กราฟราคาดัชนี CSI 300

กราฟราคาดัชนี CSI 300Source: FINNOMENA Funds as of 01/03/2024

หนึ่งในองค์ประกอบสำคัญของตลาดหุ้น EM คือตลาดหุ้นจีน โดยถ้าหากพิจารณาราคาดัชนี CSI 300 ของตลาดหุ้นจีนแผ่นดินใหญ่ จะพบว่าเป็นแนวโน้มขาลงมาตั้งแต่ปี 2022 อย่างไรก็ดี ในระหว่างช่วงขาลงดังกล่าว ตลาดหุ้นจีนมีการปรับตัวขึ้นในระยะสั้น ๆ ตามนโยบายการช่วยเหลือต่าง ๆ จากภาครัฐ แต่ที่ผ่านมาก็มีปัจจัยเชิงลบจากนโยบายกดดันอุตสาหกรรมต่าง ๆ จากภาครัฐเช่นกัน แต่ในปี 2024 นี้ รัฐบาลจีนมีความพยายามออกนโยบายกระตุ้นเศรษฐกิจอย่างจริงจังมากขึ้น ความพยายามดังกล่าวสะท้อนไปยังราคาของดัชนี CSI 300 ซึ่งปรับตัวขึ้นมา 13% จากจุดต่ำสุดในเดือนกุมภาพันธ์ที่ผ่านมา

Source: Franklin Templeton as of 31/01/2024

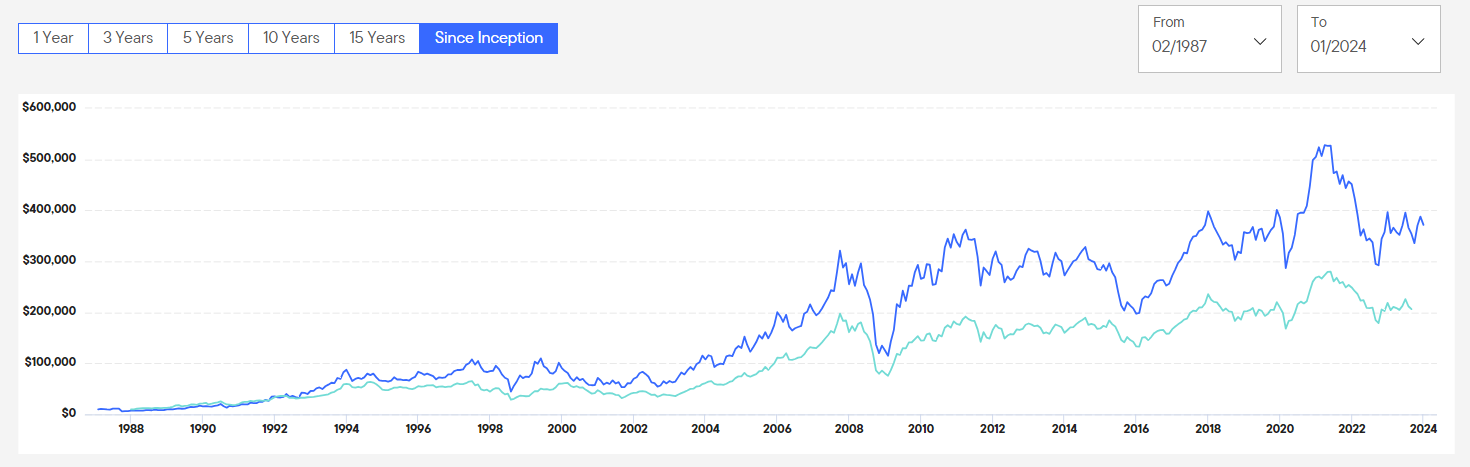

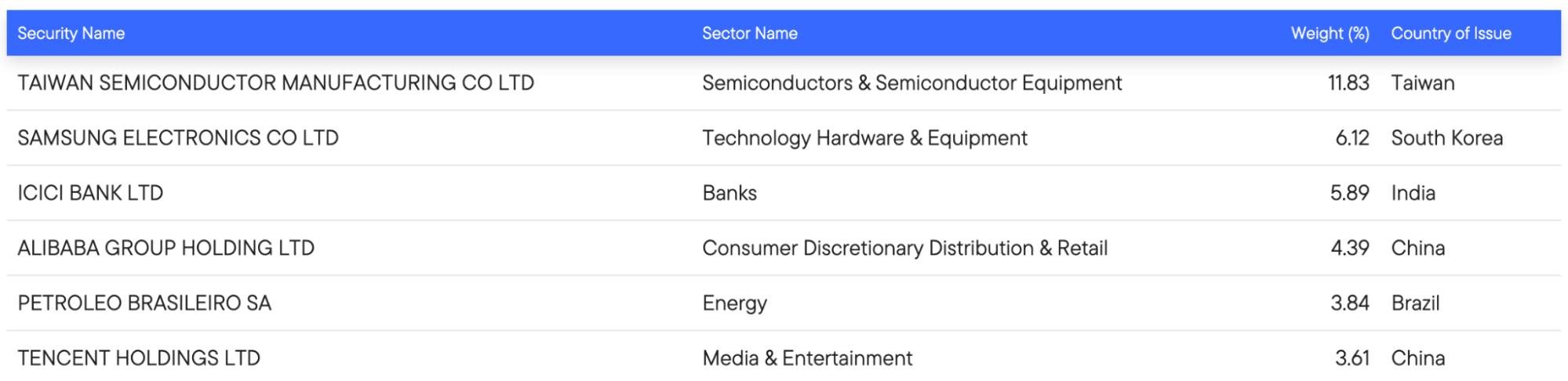

โดยตั้งแต่ก่อตั้งกองทุนในปี 1987 กองทุนดังกล่าวทำผลตอบแทนได้ดีกว่าดัชนีอ้างอิง MSCI Emerging Markets Index อย่างต่อเนื่อง มีการกระจายการลงทุนในตลาดหุ้นเกิดใหม่หลายประเทศ ทั้งจีน (22%) เกาหลีใต้ (20%) ไต้หวัน (16%) อินเดีย (14%) บราซิล (10%) และประเทศอื่น ๆ อีกหลายประเทศ ทำให้ลดความเสี่ยงด้านการดำเนินนโยบายของรัฐบาลในแต่ละประเทศได้ดี

Source: Franklin Templeton as of 31/01/2024

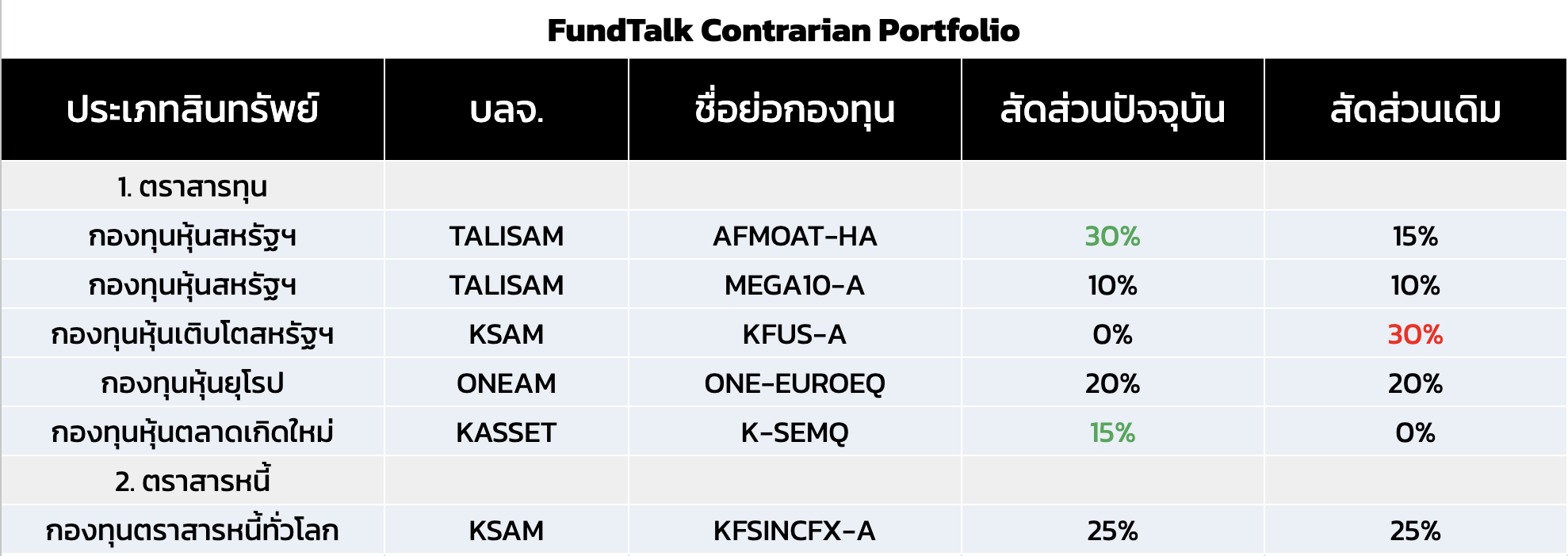

ในเดือนมีนาคม 2024 นี้ Fund Talk มีคำแนะนำปรับสัดส่วนใน Fund Talk Contrarian Portfolio โดยมีสัดส่วนเข้าซื้อกองทุน K-SEMQ 15%

สัดส่วนการลงทุนใหม่ใน FundTalk Contrarian Portfolio

Source: FINNOMENA Funds as of 01/03/2024

สนใจซื้อกองทุนหลากหลายบลจ. ในที่เดียวง่ายๆ ที่กระปุกลงทุน Kept Invest powered by FINNOMENA รู้จักกระปุกลงทุน Kept Invest คลิก

กองทุนคัดสรรโดย บลน. ฟินโนมีนา จำกัด

คำเตือน

- การลงทุนในผลิตภัณฑ์ในตลาดทุนที่มีความเสี่ยงสูง ผู้ลงทุนควรทำความเข้าใจเงื่อนไขการจ่ายผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

- ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากกองทุน K-SEMQ ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน จึงมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้

- กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย

- เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆ ที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูล แต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า

- สอบถามข้อมูลเพิ่มเติมติดต่อ Kept help center 02-296-6299 หรือ คลิกเพื่อรับคำปรึกษาฟรี! หรือขอรับหนังสือชี้ชวนได้ที่นี่

Source: